ちょっと前に、「老後に2000万円の貯蓄が必要」という話が騒ぎになっていましたね。

あれは、なにもせずに今の生活を続けるなら必要という意味あいなので、毎月の収入をもう少し段取りよくしていたらそれほどうろたえることはないともいわれています。

逆に言うと、ちゃんと段取りしていなかったら、それこそたいへんになるということです。

人生百年時代、年金も75歳あたりからしか受け取れない可能性だってあります。

50代でもあと20年、段取りをとるのに遅すぎることはありません!

自力で年金を捻出するひとつの方法として、イデコというしくみを検討してみてはいかがでしょうか。

このページにはこんなことが書いてあります

イデコ(iDeCo)とは

イデコの正式名称は「個人型確定拠出年金(iDeCo)」といいます。

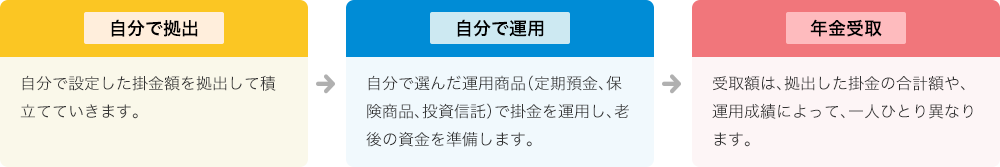

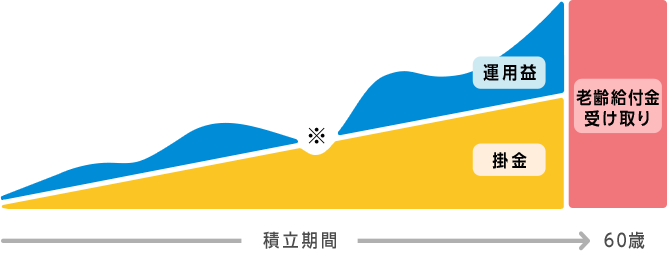

いわゆる資産運用型の私的年金です。自分で掛金を出すだけでなく、預けたお金の運用方法も選びます。そして年金として受け取るときは、掛けた金額と運用益との合計をもとに給付額が決まります。

現在加入している国民年金や厚生年金に追加することで、より豊かな老後を迎えるための方法のひとつです。

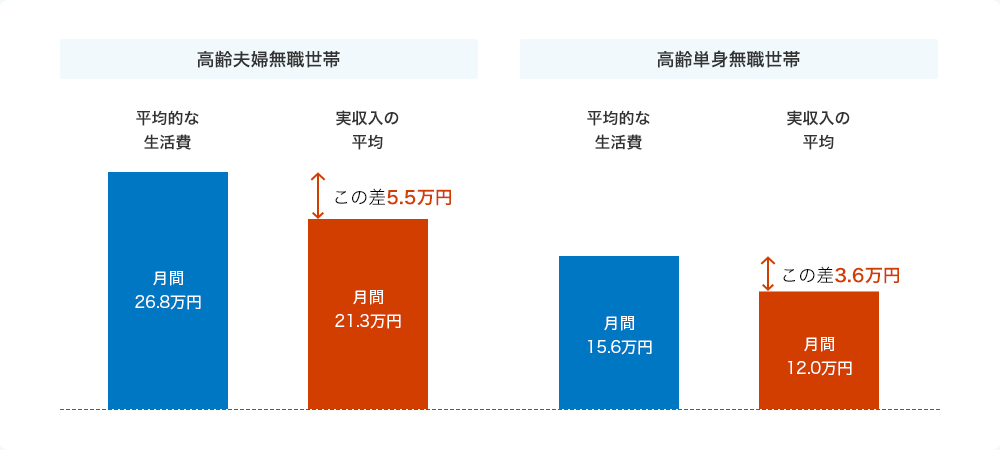

総務省統計局が行った平成28年家計調査結果によると、1ヵ月の生活費と実収入とには、数万円の差があるとされています。

つまり、このまま何の手立てもしていないと、少しずつ生活が赤字となって切り崩しが必要になるため、多額の貯蓄が必要という話がでてくるわけです。

まず大切なのは、今自分が加入している年金がどのような状態になっているか、退職金や他の保険や共済などでどのくらいの資金があるのかをしっかりと把握することです。

その上で、イデコのような制度を上手に活用して、豊かな老後生活が送れるように準備しておくことをおすすめします。

イデコは他の年金や共済と何が違うの?

私的年金には、ほかにも個人年金、積立、共済などがありますが、イデコがほかと大きく異なるのは、資産運用する金融商品のひとつで、税務上もかなり優遇された制度だということです。

イデコで掛けた金額は、自分で金融商品を組み合わせて運用し、資産形成を図ります。

金融商品の中には元本確保型のものもありますし、投資信託など、元本を下回る可能性もあるけれどリターンも大きい商品もあります。運営管理機関によっては、加入するこちら側が運用商品を選ばない場合に選んでくれる「指定運用方法」をとっているところもあります。

自分でリスクと利回りをみながら運用商品を変更するなど、好みにあわせて資産を増やしていくこともできますし、難しければ指定運用方法でおまかせすることもできるわけです。

誰がイデコに加入できるの?

イデコに加入できるのは、以前は自営業者の人が対象だったのですが、2017年から原則として20歳以上60歳未満のすべての方が加入できるようになり、今は会社員でも主婦でも加入できるようになっています。

イデコの掛金は、保険の加入区分によって上限が決まっています。

- 自営業者(第1号被保険者):月8万円(国民年金等との合算)

- 会社員・公務員(第2号被保険者):月2~2.3万円

- 専業主婦/夫(第3号被保険者):月3万円

イデコの年金資産は、転職したり退職したりした場合でも、移換の手続きを取ることで続けることができます。

また、条件を満たした場合は、厚生年金基金など他の年金制度からの資産を引き継ぐこともできます。運営管理機関に気軽に問い合わせてみるとよいでしょう。

どうやって受け取れるの?

イデコで運用した資産は、原則60歳から受け取ります。受け取り方については、運営管理機関によって次の3種類の方法があります。

- 60歳のときに一時金として一括で受け取る

- 60歳から5年以上20年以下の期間で年金として受け取る

- 60歳の時点で一部を一時金として受け取り、残りを年金と一緒に受け取る

なお、加入者等が死亡した場合、遺族が一時金を受給できます。

50代でイデコに入るメリットあるの?

イデコは60歳までの掛金で給付金を受け取るものですから、50代から入ることにどれだけのメリットがあるかと思われるかもしれませんね。

掛金を積み立てていく制度ですから、早くに加入するに越したことはないですが、50代からでもメリットはあります。

50代でも加入できる

イデコの年金を受け取るには、加入期間が10年以上必要です。

50代で加入した場合は10年に満たないことになりますが、加入そのものは60歳未満まで可能です。この場合、加入した機関が10年未満となるため、加入期間に応じて受給が開始できる年齢が繰り下がります。

- 10年以上:60歳

- 8年以上10年未満:61歳

- 6年以上8年未満:62歳

- 4年以上6年未満:63歳

- 2年以上4年未満:64歳

- 1年以上2年未満:65歳

生命保険と異なり、掛金は自分で決められる

たしかに、イデコは早くから加入するにこしたことはないのですが、年齢によって掛金が大きく跳ね上がる生命保険と異なり、何歳から加入しようが掛金は自分で決めることができます。

掛金は、月額5,000円からと、無理のない掛金で運用することができます。

また、先にも紹介しましたが、イデコの年金資産は、途中で転職や退職になった場合でも続けられますし、条件さえあえば、他の年金制度からの資産も引き継げます。

運用次第では大きく資産を増やすことができる

イデコは資産運用型ですから、金融商品によってはリターンが大きくなります。(もちろん、その分のリスクは負いますから、その手のことに詳しい人がいると安心です)

積立てられる期間が短い分、月々に掛ける額を上限いっぱいまで設定したり、運用する金融商品をリターンの多いものにしたりと工夫することで、数年間の積立でも定期預金にするよりは大きく戻ってくることが期待できます。

いくつかの金融商品を組み合わせて運用していくと、社会の動きや経済の動向にも敏感になりますし、自分の資産を守っているという気持ちがはっきりしてくるので、運営管理機関に相談しながらチャレンジしてみることをおすすめします。

控除の大きさ・節税対策になるメリットを活かそう

なにより大きなメリットは、税金対策です。

イデコの毎月の掛金は、全額所得控除の対象となります。所得税が10%、住民税が10%と考えると、毎月1万円掛けた場合、年間2.4万円の税金が軽減されることになります。

また、一般の金融商品の場合は、運用益に20.315%の源泉分離課税が課せられるのですが、イデコの運用益は非課税ですから、その分が再投資されることになりますので、積み上がると大きな差になります。通常の金融商品を買うつもりなら、イデコがおすすめです。

そして、イデコで運用した資産を受け取るときですが、年金とした場合は公的年金等控除、一時金とした場合は退職所得控除の対象となるため、受け取ったときにも税金がかからないというメリットがあります。

まとめ

50代はなにかと出費も多いし、老後の備えも気になるし・・・と悩ましいところではありますが、公的年金制度がこれから充実するという保障がどこにもない今、自分の身を守るのは自分しかいません。

これを機会にイデコのような制度を上手に使って、老後の資金をうまく積み上げておけるよう、毎日の支出を見直してみてはいかがでしょうか。